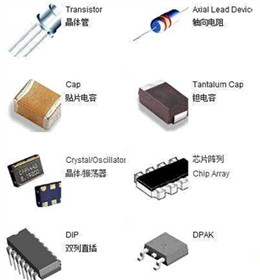

未来几年全球PCB电路板行业产值将保持持续增长,到2022年全球PCB电路板行业产值将达到756亿美元。PCB行业竞争格局分散,中国大陆产值最大、增长最快。产品品类中,普通HDI利润薄如纸,盈利性不容客观,海外PCB龙头重点布局高多层板、柔性线路板与软硬结合板线路板,应用领域广、价值高,市场潜力大。

覆铜板是PCB制造最主要原材料,议价能力强,机会在龙头

覆铜板是PCB制造最主要的原材料,行业集中度高(排名前5家供应商市场份额约50.1%),龙头厂商议价能力强。中国大陆覆铜板产值全球占比最高,但产品附加值低,高端产品依赖进口,产业结构处于调整过程,龙头厂商率先实现高附加值产品技术突破,有望替代欧美、日韩份额,发展机遇大。

上游铜箔进入涨价周期,带来覆铜板与PCB企业新的定价机会

电解铜箔为覆铜板(CCL)及PCB的重要组成材料,全球及中国大陆电解铜箔产能过去两年并无扩张,产能利用率呈现逐年增长态势。电解铜箔亦被用作锂离子电池负极材料的集流体,近年新能源汽车呈爆发式增长,带动锂电池铜箔市场供不应求,铜箔大厂纷纷转产锂电铜箔,分流部分标准铜箔产能,导致PCB上游铜箔供给紧张,持续涨价,并已传导至覆铜板及PCB环节。

铜箔价格上涨,为CCL与PCB厂商带来新的定价机会,覆铜板龙头企业及PCB高端供应商将在成本转嫁过程中扩大利润空间,获得业绩弹性提升。历史上铜箔涨价曾带来覆铜板及PCB企业毛利率提升,相关企业股价大涨3-5倍。

PCB下游多个市场需求实现两位数增速,景气向上

PCB行业需求回暖,进入新一轮景气周期,多个细分行业的PCB下游需求市场实现两位数的年增长速度,成为PCB行业增长新动能——汽车电子化趋势带动车用PCB市场快速发展,车用PCB市场规模高达千亿,认证周期长、门槛高;新能源汽车带来PCB需求百亿增量市场;小间距LED市场快速扩张,多层PCB板需求旺盛;移动通讯技术日新月异,高密度小基站建设带动高附加值PCB需求;中国高端服务器市场高速增长,所需PCB附加值日益提高。近年PCB上市企业针对下游市场持续进行产品结构调整,盈利能力逐步提升,这种情形还将持续。